L’indivision intervient lorsqu’un bien ou un ensemble de biens appartient à plusieurs personnes sans que leurs parts respectives soient matériellement divisées. C’est une situation juridique fréquente dans plusieurs contextes patrimoniaux.

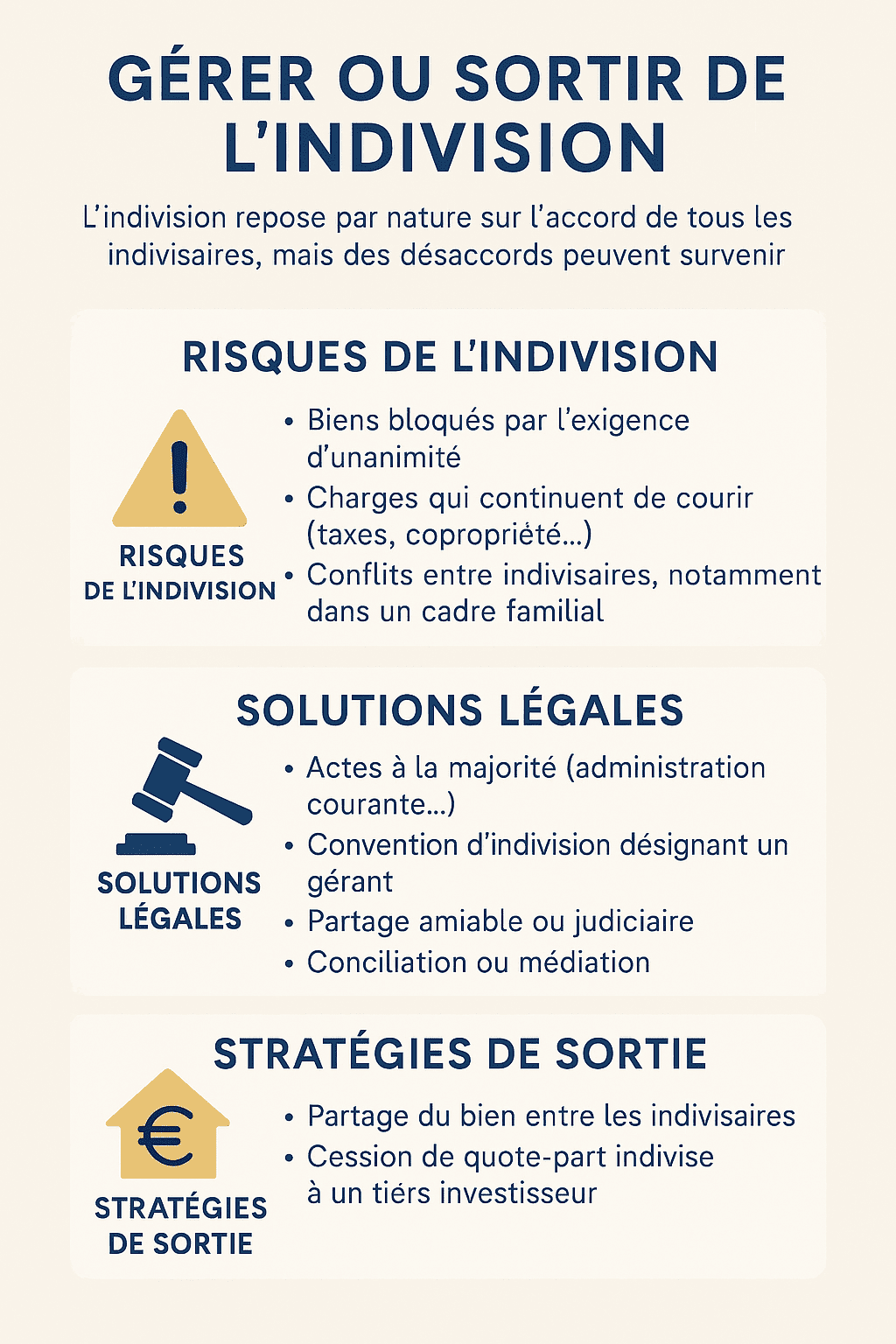

L’indivision est un régime juridique qui surgit souvent dans la vie patrimoniale : héritage, achat à plusieurs, donation-partage, séparation… Si elle repose en théorie sur la volonté commune de ses membres, elle peut rapidement devenir un terrain miné lorsqu’un désaccord surgit. Pour les familles comme pour les investisseurs, les conséquences sont lourdes : gestion bloquée, actifs en déshérence, perte de valeur, conflits humains… Pourtant, des solutions existent.

Cet article propose une approche pragmatique et juridique des difficultés liées à l’indivision, en s’appuyant sur les outils existants, les alternatives opérationnelles, et les stratégies permettant d’en sortir intelligemment.

Objectif : faire de l’indivision un levier maîtrisé plutôt qu’un fardeau subi.

Sommaire de l’article

1. Comprendre l’indivision : principes et risques

1.1. L’indivision, une réalité patrimoniale fréquente

L’indivision naît lorsque plusieurs personnes détiennent ensemble un bien sans que leurs parts respectives soient matériellement divisées. Chaque indivisaire est propriétaire d’une quote-part abstraite du tout. Ce régime est très fréquent en pratique, notamment dans :

• les successions (biens reçus en commun par des héritiers), Cas le plus courant : au décès d’un proche, les héritiers deviennent indivisaires du patrimoine du défunt (biens immobiliers, comptes bancaires, parts sociales, etc.), tant que le partage n’est pas effectué.

Exemple : trois enfants héritent ensemble d’un appartement ⇒ ils sont en indivision sur ce bien.

• les achats à plusieurs (couples non mariés, familles, associés), Deux ou plusieurs personnes peuvent acheter un bien en indivision (par exemple, un couple non marié ou des amis). Chacun détient une quote-part du bien, proportionnelle à son apport (ex. : 60/40).

• les situations de séparation ou de divorce avec maintien en indivision,

• certaines stratégies d’investissement collectif.

Ce statut a l’apparence de la simplicité : il s’applique automatiquement en l’absence d’autre choix, et chacun reste libre de ses droits. En réalité, cette souplesse théorique se heurte souvent à la complexité humaine et juridique.

1.2. Le talon d’Achille : la prise de décision à l’unanimité

Le principal verrou de l’indivision réside dans la nécessité d’obtenir l’unanimité pour toute décision importante. Cela concerne :

• la vente d’un bien indivis,

• la conclusion de certains baux,

• la réalisation de travaux significatifs,

• toute transformation juridique ou économique du bien.

Un seul indivisaire peut ainsi bloquer l’ensemble de la gestion, et rendre le bien inerte. Dans un monde où la réactivité est un atout patrimonial majeur, cette paralysie constitue un danger financier, humain et parfois fiscal.

2. Les conséquences économiques du blocage

2.1. Une dévalorisation progressive du patrimoine

Lorsque l’unanimité fait défaut, c’est souvent l’inaction qui s’impose. Le bien indivis, qu’il soit immobilier ou mobilier, peut alors connaître :

• un défaut d’entretien (toiture non refaite, ravalement reporté…),

• une incapacité à se conformer aux nouvelles normes (DPE, accessibilité),

• une absence de rénovation ou de mise en valeur (isolation, équipements modernes),

• une exploitation locative défaillante (impayés, loyers faibles, vacance…),

• une non-valorisation d’espaces annexes (caves, combles, dépendances…).

L’absence de stratégie concertée aboutit ainsi à une érosion de la valeur du bien, parfois de manière spectaculaire. Des actifs qui pourraient générer des revenus réguliers ou être cédés à bon prix deviennent de véritables boulets pour leurs copropriétaires.

2.2. Des charges qui continuent de courir

Même sans gestion active, les charges afférentes à un bien indivis persistent : taxe foncière, impôt sur les revenus locatifs, charges de copropriété, frais d’assurance, voire amendes ou sanctions administratives en cas de non-conformité. Ces frais peuvent rapidement excéder les capacités ou la volonté de paiement de certains coindivisaires, provoquant tensions et contentieux.

2.3. Un climat conflictuel qui fragilise les relations

Le blocage de l’indivision ne génère pas seulement des pertes financières. Il détériore aussi les relations entre les indivisaires, souvent liés par des attaches familiales. La gestion devient alors impossible, non pas à cause de la loi, mais par manque de confiance ou de communication.

3. Les solutions pour fluidifier la gestion

3.1. Les assouplissements légaux

La loi a tenté d’introduire un peu de souplesse. Certaines décisions peuvent être prises à la majorité des deux tiers des droits indivis, notamment :

• les actes d’administration courante,

• la désignation d’un mandataire général,

• la vente de meubles pour régler les charges,

• la conclusion de baux non commerciaux ou agricoles.

En parallèle, chaque indivisaire peut, seul, accomplir des actes conservatoires (travaux urgents, assurance), même sans l’accord des autres, à condition de respecter l’intérêt général de l’indivision.

Ces mécanismes permettent d’éviter la paralysie totale, mais restent limités à certaines situations. Surtout, ils ne permettent pas de régler durablement les désaccords ni de sortir de l’indivision.

3.2. La convention d’indivision : outil stratégique

L’un des leviers les plus puissants reste la convention d’indivision. Cet acte permet aux coindivisaires d’organiser contractuellement la gestion du bien :

• répartition des charges,

• modalités d’utilisation,

• désignation d’un gérant (indivisaire ou tiers),

• durée de l’indivision (déterminée ou indéterminée),

• procédure de sortie, de révocation du gérant, etc.

Bien rédigée, cette convention prévient les conflits en encadrant les droits et obligations de chacun. Elle doit impérativement être écrite et mentionner les quotes-parts. En cas de présence d’immeubles, elle peut faire l’objet d’une publicité foncière.

Malheureusement, cet outil reste sous-utilisé, souvent par méconnaissance ou par incapacité à se mettre d’accord.

4. Sortir de l’indivision : quelles options concrètes ?

4.1. Le partage amiable : une voie idéale mais exigeante

Le Code civil (article 815 du c.civ) pose le principe : “nul ne peut être contraint à demeurer dans l’indivision”. Chaque indivisaire a donc le droit de demander le partage, ce qui met fin à l’indivision. En pratique, cela suppose :

• de valoriser les biens,

• de répartir équitablement les quotes-parts,

• d’obtenir l’accord de tous.

Ce partage peut être réalisé par acte notarié. Mais en cas de désaccord sur la valeur des biens, la compensation à verser, ou la nature des lots, la procédure devient vite complexe.

4.2. Le partage judiciaire : long, coûteux, incertain

MÀ défaut d’accord, un indivisaire peut saisir le tribunal judiciaire pour demander un partage judiciaire. Cette procédure se déroule en plusieurs étapes :

1. Phase de recevabilité et d’ouverture : le juge vérifie qu’une tentative amiable a été engagée.

2. Nomination d’un notaire : chargé de dresser un état liquidatif.

3. Rapport du notaire : souvent contesté, il est renvoyé au juge pour trancher les désaccords.

4. Tirage au sort ou vente forcée : en l’absence de lot distinct, le juge peut ordonner la vente du bien.

Cette procédure peut s’étaler sur plusieurs années, avec des frais (notaire, avocats, expertises) significatifs. Surtout, le bien risque de perdre encore en valeur pendant cette période.

5. Favoriser une issue amiable : conciliation et médiation

5.1. Une approche humaine et stratégique

Avant d’en arriver à la voie contentieuse, il est toujours préférable d’envisager une conciliation. Cette démarche permet aux indivisaires de se rapprocher, souvent accompagnés d’un médiateur (notaire ou avocat), pour trouver un terrain d’entente sur le partage ou la cession du bien.

La médiation permet de dépasser les oppositions émotionnelles ou historiques en rétablissant une logique patrimoniale. Elle est d’ailleurs de plus en plus recommandée, voire imposée, par les juridictions.

5.2. L’intérêt d’être accompagné

La réussite d’une conciliation repose sur l’accompagnement par des professionnels objectifs et compétents afin de coordonner les expertises nécessaires (notaire, avocat, fiscaliste, évaluateur) pour aboutir à une solution équilibrée.

6. Une solution alternative innovante : la cession de quote-part indivise

6.1. Une sortie unilatérale possible

Depuis quelques années, une nouvelle voie émerge : la cession de quote-part indivise à un tiers investisseur. Cette pratique permet à un indivisaire de sortir de l’indivision sans attendre le partage. Il vend sa part à un tiers, qui prend sa place dans l’indivision.

L’accord des autres indivisaires n’est pas requis. En revanche, ils bénéficient d’un droit de préemption : s’ils souhaitent éviter l’arrivée d’un tiers, ils peuvent racheter la part dans un délai de trois mois.

6.2. Une valorisation spécifique

La valeur d’une quote-part indivise dépend :

• de la valeur globale du bien,

• du nombre d’indivisaires,

• de l’occupation éventuelle du bien par l’un d’eux,

• de la nature des relations entre indivisaires,

• de l’état du bien et des charges potentielles.

Une décote est souvent appliquée, mais elle peut être compensée par la rapidité et la certitude de sortie.

6.3. Les avantages de la cession

Pour l’indivisaire sortant, cette solution offre :

• une liquidité immédiate : vente rapide, sans attendre la fin d’une procédure,

• un soulagement psychologique : sortie d’un conflit ou d’une situation inerte,

• une opportunité patrimoniale : réinvestir dans des actifs plus dynamiques.

Pour l’indivision restante, cette pratique est également une occasion de renouveler la dynamique ou de reprendre le contrôle du bien si le droit de préemption est exercé.

Conclusion : anticiper et accompagner pour sécuriser l’indivision

L’indivision est souvent subie, rarement choisie. Pourtant, avec une bonne anticipation, une stratégie de gestion adaptée et une approche humaine, elle peut être transformée en un outil patrimonial efficace.