Qu’est-ce qu’un fonds professionnel ?

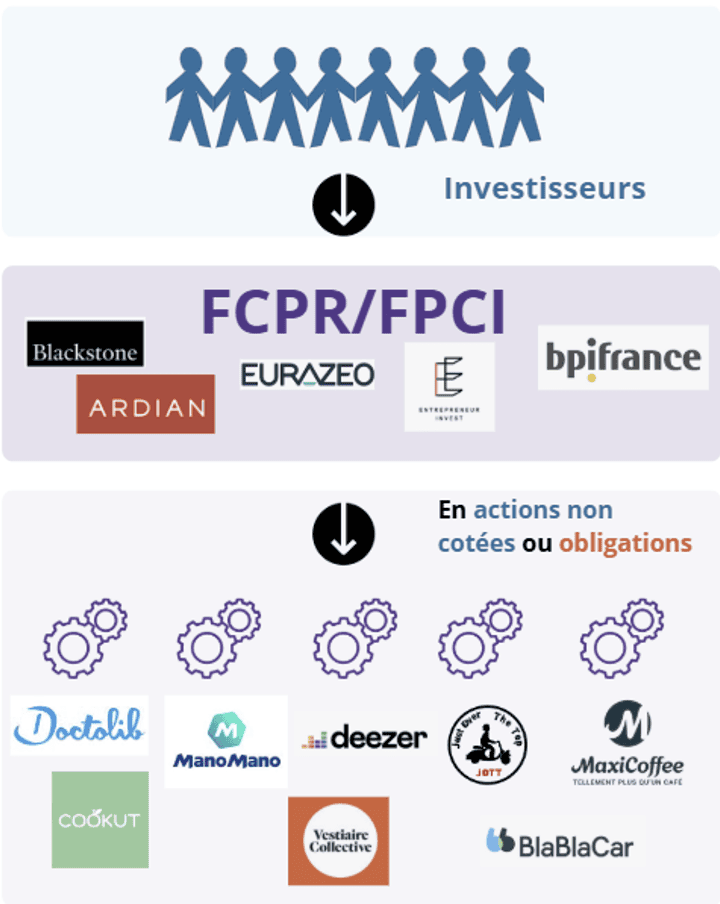

Une fonds professionnel nommé FIPS (Fonds d’Investissement Professionnels Spécialisés) destiné à des investisseurs avertis est un fonds réservé aux investisseurs professionnels ou assimilés, créé pour offrir une grande liberté d’investissement par rapport aux fonds grand public.

Dans cet article, nous présentons un fonds professionnel « Blue Owl GP Stakes Strategy » qui présente des caractéristiques intéressantes, à savoir un risque maîtrisé et un rendement très élevé

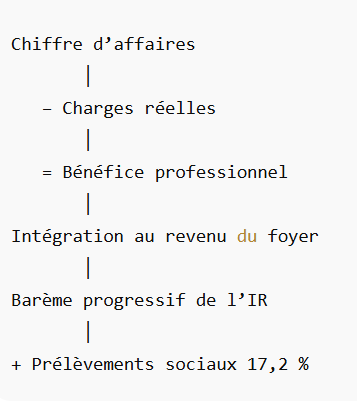

1. Comment fonctionne l’investissement en FIPS ?

Un FIPS (Fonds d’Investissement Professionnels Spécialisés) fonctionne de la manière suivante :

Le fonds professionnel est géré par une société de gestion très reconnu (souvent au-delà de 100 Milliards $ d’encours sous gestion). La société de gestion prend des parts au capital de différentes sociétés non cotées.

Le FIPS bénéficie d’une très grande souplesse :

- Private equity (PME, startups, entreprises non cotées)

- Dette privée

- Immobilier

- Infrastructures

- Fonds alternatifs

- Actifs réels

- Produits complexes ou structurés

Il peut utiliser :

- de l’effet de levier,

- des instruments dérivés,

- des stratégies opportunistes.

2. A qui s’adresse t’il ?

Un FIPS est accessible uniquement :

- aux investisseurs professionnels (au sens de la réglementation),

- ou aux investisseurs avertis pouvant justifier :

- d’un investissement minimum (souvent 100 000 €),

- et/ou de compétences financières suffisantes.

👉 Il n’est pas accessible au grand public.

3. Risques d’un FIPS

Les risques d’un FIPS sont souvent élevés :

- Perte en capital possible

- Faible liquidité

- Horizon d’investissement long

- Valorisation parfois peu fréquente

C’est pourquoi le cadre réglementaire est volontairement plus souple, en contrepartie d’une responsabilité accrue de l’investisseur.

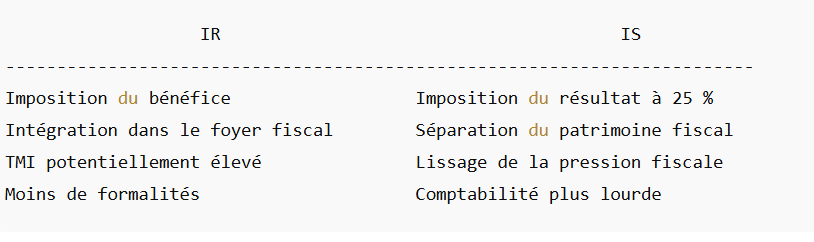

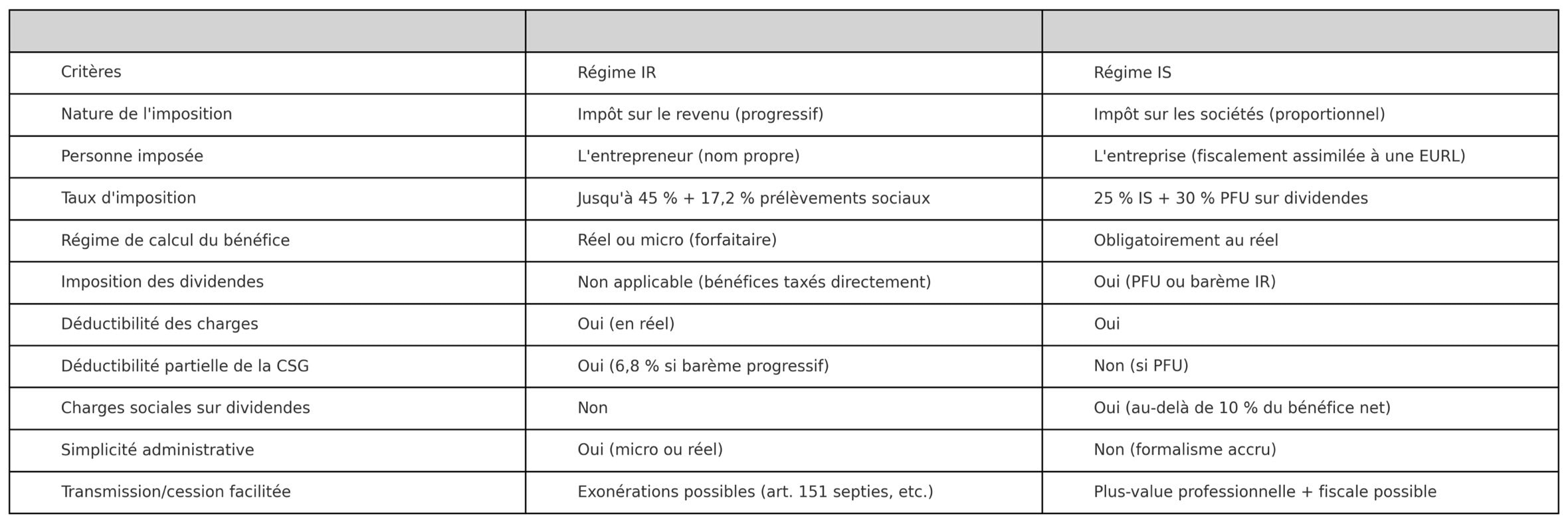

4. Blue Owl : un leader mondial du GP Stakes

Blue Owl Capital est une société américaine de gestion d’actifs alternatifs cotée à la Bourse de New York sous le symbole OWL. Elle a été créée en 2021 et s’est rapidement imposée comme un acteur majeur du private capital, avec près de 295 milliards de dollars d’actifs sous gestion à la fin du troisième trimestre 2025 : un volume significatif qui illustre sa croissance rapide et la demande soutenue pour ses stratégies d’investissement alternatives.

La société investit à travers plusieurs plateformes complémentaires : le crédit privé (prêts directs à des entreprises), les actifs réels (immobilier net-lease, infrastructures) et le GP Strategic Capital (participations minoritaires dans des gestionnaires de fonds privés). Cette diversification lui permet d’offrir une gamme variée de solutions de financement et d’investissement à des clients institutionnels, des investisseurs privés et des compagnies d’assurance, avec un objectif de rendements ajustés au risque et de préservation du capital à long terme.

Blue Owl s’appuie sur 1 200 collaborateurs répartis en Amérique, Europe, Asie et Moyen-Orient.

En résumé, Blue Owl est un gestionnaire alternatif global, actif dans le crédit, les actifs réels et l’investissement stratégique, avec une forte croissance d’actifs sous gestion et une présence internationale affirmée.

Le gérant dispose de trois stratégies complémentaires : la dette privée, les actifs réels et le GP Stakes.

A. Qu’est ce que le GP Stakes

Le GP Stakes est une stratégie consistant à prendre des participations minoritaires dans les plus grandes sociétés de gestion d’actifs privés au monde comme CVC, Bridgepoint, PAI Partners ou encore Vista. Sur sa stratégie GP Stakes, Blue Owl totalise plus de 95 transactions, 65 milliards d’euros sous gestion, et détient près de 90 % de part de marché sur le segment Large Cap.

Blue Owl investit dans des sociétés de gestion de premier plan, reconnues pour leurs rentabilités élevées, leurs marges attractives, un track-record éprouvé et une gouvernance solide.

Cette stratégie donne aux investisseurs une exposition directe au modèle économique des sociétés de gestion de Private equity, en captant plusieurs sources de revenus :

- Des frais de gestion contractuels, stables et résistants aux cycles de marché

- Le carried interest qui est une rémunération directement liée à la performance des fonds gérés

- Les revenus de bilan, reflétant la performance des investissements réalisés par le gérant avec ses fonds propres

Au-delà de la stabilité des flux et du potentiel de performance, cette approche permet de bénéficier de la création de valeur à long terme, portée par la croissance des gérants de Private Equity : augmentation de leurs encours sous gestion, diversification stratégique et élargissement de leur base d’investisseurs (intentionnels, patrimoniaux, etc.)

B. Une combinaison unique de trois univers complémentaires

· Private Equity (création de valeur long terme) : des rendements comparables aux meilleurs fonds de Private Equity

· Dette Privée (flux récurrents et prévisibles) : revenus contractuels, stables et décorrélés des marchés publics.

· Secondaire (liquidité accélérée et visibilité sur les actifs) : réduction de la courbe en J et vélocité (=retour du capital) plus rapide

Cette combinaison permet d’allier rendements élevés, visibilité des cash-flows et protection en cycle baissier, une solution unique dans l’univers du non coté.

5. Présentation du FIPS Blue Owl GP Stakes Strategy

Le fonds professionnel FIPS Blue Owl GP Stakes Strategy a les caractéristiques suivantes :

- Fonds professionnel exclusivement commercialisé via Private Corner, géré par BLUE OWL

- Private Corner est l’intermédiaire permettant aux investisseurs particuliers d’avoir accès à ce type de placement à partir de 100 000€, le ticket d’entrée étant normalement de 15M€

- Prise de participations minoritaires dans des sociétés de gestion (GP) = GP stake comme CVC, Bridgepoint, PAI Partners, Eurazéo ou encore Vista

- Portefeuille diversifié de 40 sociétés GP/ 200 fonds/ 2500 entreprises

- La création de valeur se fait via :

- Des frais de gestion (ils augmentent avec la collecte annuelle de la société de gestion) qui impliquent des revenus réguliers/flux prévisibles

- Le carried interest = bonus de rémunération dès qu’un fonds d’une société de gestion dépasse les objectifs

- Les revenus du bilan (cash investi par le GP)

- Exemple concret : CVC est passé de 113Mds$ en 2021 à 200Mds$ en 2025 d’encours sous gestion

- Excellent couple rendement / Risque. Le risque est fortement réduit de part les frais de gestion récurrents

- Blue Owl permet aux sociétés de gestion d’avoir du cash pour accompagner une croissance forte (diversification rapide possible) et donne accès à une plateforme regroupant 60 collaborateurs pour fournir des conseils stratégiques et services

- Investissements 55% US 45% Europe

- TRI 20% annuel/ multiple de 3 net visé

- Minimum de souscription de 100 000 € par appel de fonds pendant 5 ans

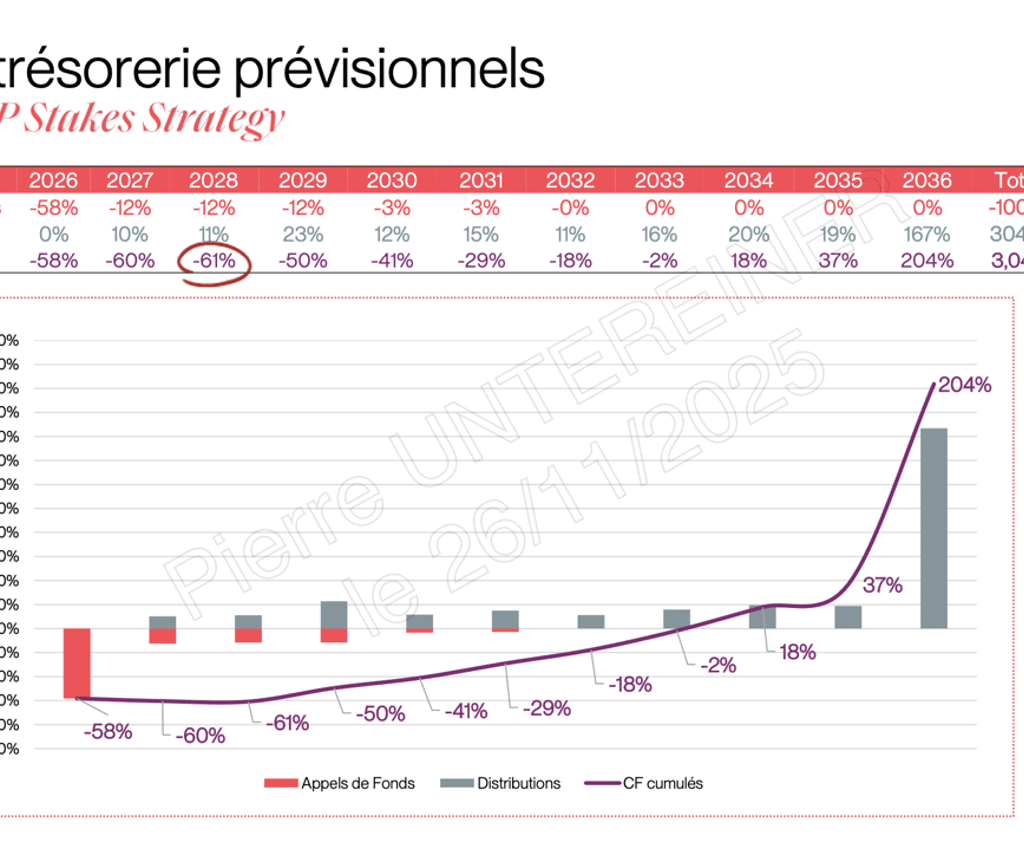

- Effort réel de trésorerie maximum de 61% en année 3

- Exemple chiffré : Investissement 100 000€, Effort réel 55 000€, objectif de rendement à 10 ans = 297 000€, soit 5,4 fois + que l’effort réel de 55 000€

- 1er Remboursement dès l’année 2

- Engagement global 10 ans prorogeable 3 fois 1 an

- Fiscalité PFU 30%

- Faible courbe en J

- Prime égalisation demandé au-delà du 07/12/2025

Voici un échéancier des appels de fonds ainsi que les remboursements:

6. Quel technique dois-je utiliser pour maximiser mon gain et réduire mon risque ?

Voici le track record (Performances passées) de la société Blue Owl :

Vous êtes intéressés pour investir ? N’hésitez pas à contacter le cabinet Patrimoine Design (contact@patrimoine-design.fr – 06 87 28 18 83)