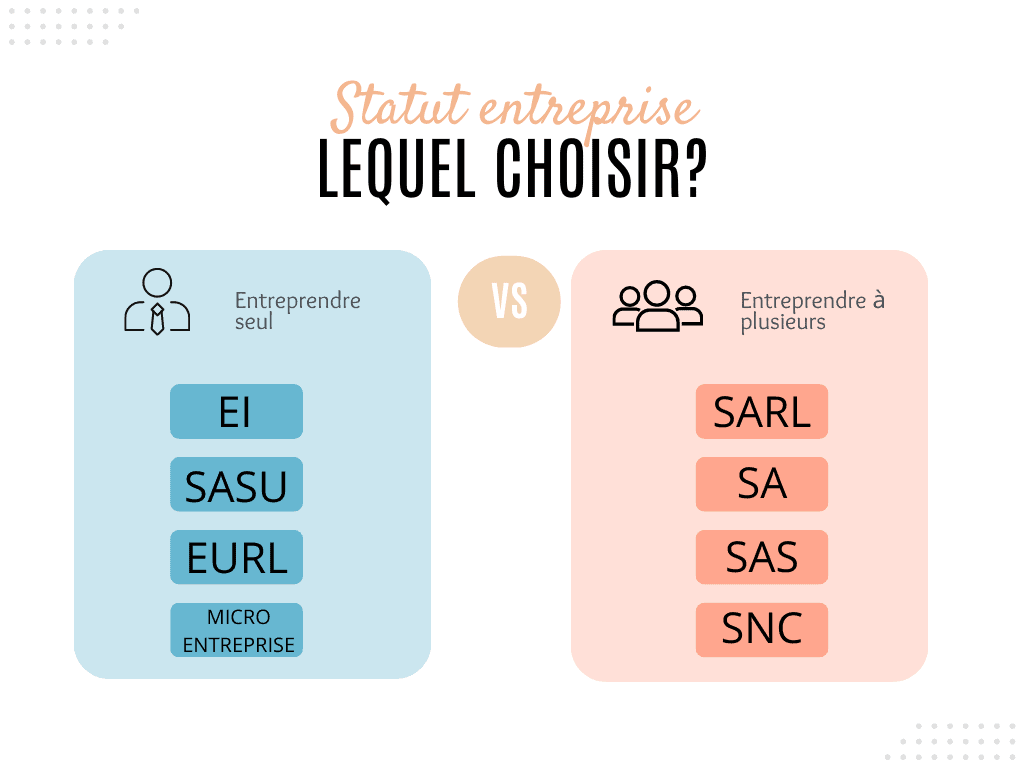

Se lancer dans le monde de la création d’entreprise passe nécessairement par la détermination du statut de ce dernier.

Il existe une grande diversité des ces entreprises qui se distinguent en quatre catégories suivante :

- Micro-entreprise avec moins de 10 salariés

- PME (petite et moyenne entreprise) entre 10 salariés et 50

- ETI (entreprise de taille intermédiaire) entre 250 et 5 000 salariés

- Grande entreprise avec plus de 5 000 salariés (ex: LVMH)

Il est retenu trois critères afin de déterminer le type de catégorie, à savoir, nombre de salarié, le chiffre d’affaire et le total du bilan.

Dans cet article nous allons aborder d’une part le statut de l’entreprise individuelle et d’autre part celui de la micro-entreprise. Pour en savoir plus sur la SAS, nous vous invitons à lire notre article à ce sujet.

Depuis la Loi du 14 février 2022 (légifrance) en faveur de l’activité professionnelle indépendante et la suppression du statut de l’EIRL (entreprise individuelle à responsabilité limité), le législateur a mis en place l’entreprise individuelle. Le patrimoine personnel de l’entrepreneur devient par défaut insaisissable par les créanciers professionnels.

Cependant, ce statut induit des limites économiques dans la mesure où la structure juridique de l’entreprise individuelle n’est plus adaptée lorsque l’entreprise se développe et également dans l’hypothèse de transmission de l’entreprise (concernant le fonds de commerce).

À côté de ce statut on retrouve le régime de la micro-entreprise qui consiste en un régime unique et simplifié résultant de la fusion des régimes micro-social et micro-fiscal. Il permet de bénéficier de formalités simplifiées pour la création de votre activité, mais aussi pour vos obligations de déclarations et de paiement.

Sommaire de l’article

le régime de l’entreprise individuelle

L’entreprise individuelle est un pilier de l’entrepreneuriat qui est l’une des formes les plus courantes d’entrepreneuriat dans le monde. Elle permet à une personne physique de créer et de gérer une entreprise en son nom propre, sans devoir s’associer avec d’autres personnes ou constituer une société.

I – Les caractéristiques de l’entreprise individuelle

L’une des principales caractéristiques de l’entreprise individuelle est sa simplicité de création. En effet, pour démarrer son activité, l’entrepreneur n’a généralement besoin que de s’inscrire auprès des autorités compétentes et d’obtenir un numéro d’identification unique.

Contrairement à la création d’une société, il n’y a pas de capital social minimum à apporter, ce qui facilite le lancement de l’activité.

Un autre avantage de l’entreprise individuelle réside dans sa flexibilité. L’entrepreneur a le plein contrôle sur les décisions de l’entreprise, sans avoir à consulter d’autres associés. Il peut ainsi prendre rapidement des décisions stratégiques et opérationnelles, ce qui est un avantage essentiel dans un environnement concurrentiel.

II – Les responsabilités et risques

Malgré ses avantages, l’entreprise individuelle présente un inconvénient majeur car l’entrepreneur est responsable des dettes de l’entreprise sur l’ensemble de son patrimoine personnel. Cela signifie que si l’entreprise rencontre des difficultés financières et ne peut pas honorer ses engagements, l’entrepreneur peut être amené à vendre ses biens personnels pour combler les dettes professionnelles.

Cette responsabilité illimitée est souvent considérée comme le principal inconvénient de l’entreprise individuelle, surtout lorsque l’activité comporte des risques importants. Dans certaines professions ou secteurs d’activité, il peut être plus prudent d’opter pour une forme juridique offrant une responsabilité limitée, telle que la société à responsabilité limitée (SARL) ou la société par actions simplifiée (SAS).

Lire notre article « Entrepreneur, protégez votre patrimoine personnel!«

III – La fiscalité applicable

D’un point de vue fiscal, l’entreprise individuelle est soumise à un régime relativement simple. Les bénéfices réalisés par l’entreprise sont directement imposés entre les mains de l’entrepreneur, au titre de l’impôt sur le revenu. L’entreprise ne bénéficie donc pas d’une imposition distincte, comme c’est le cas pour les sociétés.

Cependant, cette imposition directe peut parfois entraîner une pression fiscale plus élevée, car les tranches d’imposition sur le revenu peuvent être plus élevées que celles applicables à l’imposition des bénéfices des sociétés. Cependant, cela dépend des taux d’imposition en vigueur dans le pays où l’entreprise est établie.

Lien à consulter : informations complémentaires sur la fiscalité de l’entreprise individuelle (service public).

IV – L’évolution de l’entreprise individuelle

Au fur et à mesure que l’entreprise individuelle se développe, l’entrepreneur peut être confronté à de nouveaux défis. La croissance de l’activité peut nécessiter l’embauche de personnel, l’acquisition de nouveaux équipements ou l’ouverture de nouvelles succursales. Pour faire face à ces évolutions, l’entrepreneur peut décider de transformer son entreprise individuelle en une société, afin de bénéficier d’une responsabilité limitée et d’autres avantages.

L’entreprise individuelle reste une forme d’entrepreneuriat appréciée pour sa simplicité de création et de gestion. Elle convient particulièrement aux activités de petite envergure ou en phase de démarrage, où les risques financiers sont relativement limités. Cependant, il est important pour l’entrepreneur de prendre conscience de la responsabilité illimitée qui l’engage, ainsi que des implications fiscales de cette forme juridique. En cas de doute, il est toujours recommandé de consulter un professionnel du droit ou de la comptabilité pour faire le meilleur choix en fonction de la nature et des objectifs de l’activité entrepreneuriale.

Le régime de la micro-entreprise

La micro-entreprise est considéré comme un tremplin pour les entrepreneurs.. En effet, la micro-entreprise, également connue sous le nom d’auto-entreprise dans certains pays, est une forme d’entreprise très répandue dans le monde de l’entrepreneuriat. Elle a été mise en place pour encourager et faciliter la création d’entreprises individuelles en simplifiant les démarches administratives et fiscales. Dans cet article, nous allons explorer les caractéristiques, les avantages et les défis auxquels sont confrontés les entrepreneurs qui choisissent la voie de la micro-entreprise.

I – Les caractéristiques de la micro-entreprise

La micro-entreprise est avant tout caractérisée par sa simplicité de création. En effet, pour démarrer une activité en tant que micro-entrepreneur, il suffit de s’inscrire auprès des autorités compétentes en fournissant certaines informations personnelles et professionnelles. Contrairement à la création d’une société, il n’est pas nécessaire de constituer un capital social, ce qui permet aux entrepreneurs de se lancer plus facilement et rapidement dans leur projet.

Un autre avantage de la micro-entreprise est le régime fiscal et social (service public) simplifié auquel elle est soumise. Les micro-entrepreneurs bénéficient d’un régime fiscal forfaitaire, où les charges sociales et les impôts sont calculés en fonction du chiffre d’affaires réalisé. Ce régime offre une grande facilité de gestion puisqu’il permet aux entrepreneurs de payer leurs cotisations en fonction de leur activité réelle, sans être soumis à un montant fixe préétabli.

II – Les avantages de la micro-entreprise

La micro-entreprise présente de nombreux avantages pour les entrepreneurs, en particulier pour ceux qui se lancent dans une activité à petite échelle ou qui souhaitent tester leur idée avant de se lancer à plus grande échelle.

Parmi les principaux avantages, on retrouve :

- Simplicité de création : La procédure d’inscription est rapide et facile, ce qui permet aux entrepreneurs de se concentrer davantage sur le développement de leur activité.

- Faibles coûts de gestion : Étant donné le régime fiscal forfaitaire, les charges sociales et fiscales sont proportionnelles au chiffre d’affaires réalisé, ce qui évite aux entrepreneurs de payer des charges trop élevées en période de démarrage où le chiffre d’affaires peut être limité.

- Flexibilité : Les micro-entrepreneurs ont la liberté de choisir leur secteur d’activité et peuvent cumuler leur activité avec d’autres formes d’emploi, notamment en tant que salarié.

- Allègements fiscaux : De nombreux pays offrent des allègements fiscaux spécifiques aux micro-entrepreneurs pour les encourager à développer leur entreprise.

III – Les défis de la micro-entreprise

Malgré ses avantages, la micro-entreprise présente également quelques défis qu’il convient de prendre en compte :

- Responsabilité illimitée : Tout comme dans l’entreprise individuelle, les micro-entrepreneurs sont responsables des dettes de leur entreprise sur l’ensemble de leur patrimoine personnel. Cette responsabilité illimitée peut constituer un risque financier important, surtout si l’activité comporte des risques élevés.

- Plafonds de chiffre d’affaires : Dans de nombreux pays, les micro-entrepreneurs sont soumis à des plafonds de chiffre d’affaires annuel. Si ces plafonds sont dépassés pendant deux années consécutives, l’entrepreneur peut être contraint de basculer vers un autre régime fiscal et social, ce qui peut entraîner des charges plus élevées.

- Accès restreint à certains marchés : Certaines activités nécessitent des certifications, des licences ou des autorisations spécifiques, qui peuvent être difficiles à obtenir en tant que micro-entrepreneur.

En effet, il est important de connaître les activités autorisées par le statut de micro- entreprise. La micro-entreprise dispose d’un régime simplifié et unique. Ainsi tout demandeur d’emploi, étudiant, salarié, fonctionnaire, professionnel libéral ou retraité a la possibilité de créer facilement sa propre micro-entreprise. En outre, il est possible de cumuler ses revenus avec un salaire ou une pension de retraite.

Ce type de régime permet d’exercer toutes les activités artisanales, la plupart des activités commerciales et certaines activités libérales. Cependant, certaines activités ne peuvent pas être exercées via ce statut.

1/ Les activités dans le champ de la micro-entreprise

Les activités qui rentrent dans le champ de la micro-entreprise sont d’une part les activités commerciales et elles concernent l’achat et la revente de biens et de marchandises, la vente de certains services rattachés au domaine commercial.

D’autre part, on retrouve les activités artisanales et elles concernent la fabrication, la transformation ou la réparation des produits qui nécessitent une intervention manuelle, une qualification professionnelle et une immatriculation.

Et enfin, les activités libérales dont les professionnels libéraux relevant de la Cipav (ex : architectes, ingénieurs-conseils, experts agricoles etc) ou de la sécurité sociale indépendants peuvent également être micro-entrepreneurs.

2/ Les activités exclues du champ de la micro-entreprise

En revanche, les activités qui sont exclues du champs de la micro-entreprise sont les suivantes :

– Les activités agricoles rattachées au régime social de la sécurité sociale agricole (ex: paysagiste);

– Les activités libérales qui relèvent d’une caisse de retraite autre que la Cipav ou de la sécurité sociale des indépendants (ex: professions juridiques, de la santé);

– Les activités relevant de la TVA immobilière comme les marchands de biens, lotisseurs ou encore les agents immobiliers;

– Les activités de location d’immeubles, qu’il s’agisse d’immeubles non meublés ou professionnels;

– Les activités artistiques rémunérées par des droits d’auteur qui dépendent de la maison des artistes ou de l’Agessa.

Finalement, la micro-entreprise est une option attrayante pour de nombreux entrepreneurs en raison de sa simplicité de création, de gestion et de son régime fiscal avantageux. Elle constitue un excellent tremplin pour ceux qui souhaitent tester leur idée d’entreprise ou se lancer dans une activité à petite échelle. Cependant, il est essentiel que les entrepreneurs soient conscients des défis liés à cette forme juridique, notamment en ce qui concerne la responsabilité illimitée et les plafonds de chiffre d’affaires. Avant de se lancer, il est recommandé de bien se renseigner sur les règles et les obligations spécifiques à la micro-entreprise dans le pays où l’activité sera exercée, ainsi que de consulter un professionnel du droit ou de la comptabilité pour prendre les meilleures décisions pour le développement de leur projet entrepreneurial.

Conclusion générale des deux régimes

Forme juridique

L’entreprise individuelle et la micro-entreprise sont deux formes juridiques courantes pour démarrer une activité commerciale ou entrepreneuriale. Bien qu’elles partagent certaines similitudes, elles présentent également des différences significatives en termes de taille, de réglementation, de fiscalité et de responsabilité. Cette synthèse mettra en évidence les principales caractéristiques de chacune de ces structures.

L’entreprise individuelle (EI)

L’entreprise individuelle est une forme d’entreprise où une seule personne physique exerce une activité professionnelle. Elle est simple à créer et ne nécessite pas de capital minimum. Cependant, l’entrepreneur est responsable de toutes les dettes de l’entreprise, ce qui signifie que son patrimoine personnel est engagé. En cas de difficultés financières, cela peut représenter un risque important pour l’entrepreneur.

La micro entreprise

En ce qui concerne la micro-entreprise, il s’agit d’un régime simplifié pour les petites entreprises. Elle a été créée pour faciliter l’entrepreneuriat individuel en allégeant la fiscalité et les charges sociales. Les critères d’éligibilité varient selon les pays, mais en général, la micro-entreprise doit avoir un chiffre d’affaires annuel ne dépassant pas un certain seuil. En contrepartie, l’entrepreneur bénéficie d’un régime fiscal avantageux et peut être soumis à un prélèvement libératoire de l’impôt sur le revenu.

Plafonds chiffre affaire

L’un des principaux avantages de la micro-entreprise est sa simplicité administrative. Les formalités de création et de gestion sont allégées, ce qui permet à l’entrepreneur de se concentrer sur le développement de son activité. Cependant, la micro-entreprise a également des limites en termes de chiffre d’affaires, ce qui peut limiter sa croissance à long terme.

En comparaison, l’entreprise individuelle n’a pas de limite de chiffre d’affaires, ce qui offre plus de possibilités de développement. Cependant, elle est soumise à un régime fiscal et social différent, qui peut être plus lourd que celui de la micro-entreprise. De plus, la responsabilité illimitée de l’entrepreneur reste un inconvénient majeur, car elle peut mettre en péril son patrimoine personnel en cas de difficultés financières.

En résumé, l’entreprise individuelle et la micro-entreprise sont deux options pour les entrepreneurs individuels. La micro-entreprise est avantageuse pour les petites activités avec un chiffre d’affaires limité, offrant une fiscalité allégée et une gestion simplifiée. En revanche, l’entreprise individuelle peut être préférable pour les activités à fort potentiel de croissance, bien que son régime fiscal et sa responsabilité illimitée puissent être plus contraignants. Le choix entre les deux dépendra donc des objectifs, de la taille et des perspectives de développement de l’activité entrepreneuriale.

En tant qu’entrepreneur, il est essentiel de considérer l’importance de consulter un gestionnaire de patrimoine, tout comme vous le feriez avec un expert-comptable. Ce professionnel sera en mesure de vous fournir une vision d’ensemble de votre situation financière et patrimoniale, ainsi que des informations clés pour vous accompagner à la fois dans la phase de création et dans le développement de votre entreprise.